信用卡怎么看欠多少钱

编辑: 成考报名 发布时间:04-20 阅读:

信用卡还款误区多 看看银行高利息如何计算

信用卡怎么看欠多少钱(一)

信用卡还款误区多 看看银行高利息如何计算

信用卡已经与我们的生活息息相关,相信大多数人都有信用卡透支的经历,而且也在规定的期限内将欠款还清。但若没按时还会怎么样呢?这绝不仅仅是加罚一点罚金的问题,而是有可能酿成大灾难。近日广州日报报道称,61岁的关老伯2年前信用卡透支2万元,因无力还款,利滚利,如今滚到了20多万元。 怎么会有如此高的利息呢,现在来看看该银行的计息方式:

透支利息1.5%+滞纳金5%+超限费5%=债务每月递增11.5%

该银行规定:持卡人在到期还款日前未全额还款,“应支付透支款自银行记账日起至还款到账日的透支利息”,日利率为万分之五;透支利息“按月计收复利”。按每月30天计算,透支利息为每月1.5%。此外,持卡人未还最低还款额时,对最低还款额未还部分,还应按月支付5%的滞纳金。持卡人超过信用额度使用时,对超过信用额度部分,应按月支付5%的超限费,且不享受最低还款额待遇。也就是说,在停止还款的情况下,这三项费用加起来,关老伯每月支付的费用高达11.5%,而且每月计复利。

也就是说,每月的欠款支付利息高达11.5%,想想的确可怕,这远远超过了一般人工资的增长速度。如果按此涨下去,一般收入水平的人恐怕是越来越换不清了。 为了谨防陷入信用卡还款误区,有必要好好了解下到底都有哪些你所不知的误区,让你在还款前未雨绸缪,防患于未然。此外也应懂得一些还款的方式和技巧,让你在还款的时候更能游刃有余,让信用卡为你的生活带来更多的便利。 首先分析一下不同银行的透支利息计算方式:

透支利息有的按全额算有的按部分算

对于透支利息,真正实行起来,不同银行规定却千差万别。目前,大部分银行的协议规定,持卡人在约定还款日未全额还款的,应支付“透支款”自银行记账日起至还款到账日的透支利息。

如中信银行、建行便如此规定。不过,也有银行规定,部分还款的,只对未清偿部分计付透支利息,如工行的信用卡章程规定:按照最低还款额规定还款的,发卡机构只对“未清偿部分”计收从银行记账日起至还款日止的透支利息。 是“透支款”还是“未清偿部分”,一词之差,利息却可相差上万倍。假设某人的账单日是每月的15日,还款日是每月的5日,今年8月20日,他刷卡消费了约5万元,还款日10月5日前,他往还款账户里存了5万元,以为已经全额还款,可事后查账单后才发现,由于记错还款额,少还了0.8元。

如果按照“透支款”计付透支利息,则银行将在11月5日的还款日对他计收两笔共1142元的利息。其中一部分为50000.8元的消费总额在8月20日到10月

5日原本应属免息期间的透支利息,另一部分为该透支利息和0.8元欠款在10月5日到今年1月5日之间的透支利息和本金。

如果他的信用卡是工行的卡,则只需支付0.8元未还款在45天里的透支利息,和该部分透支利息及0.8元本金在其后30天里的透支利息,两部分相加,总计不过2分钱。

此外,不同银行对于透支利息的计付方式也有很大差别,如建行、工行等大部分银行规定,透支利息按月计收复利,农行则规定,透支利息按月计收取单利。 10%左右的月息是银行普遍采用的办法

在停止还款的情况下,高达10%左右的月息是目前银行普遍采用的办法,也基本符合监管部门的有关规定。根据1999年国务院发布的《银行卡业务管理办法》,作为信用卡的持卡人,“在到期还款日前偿还所使用全部银行款项即可享受免息还款期待遇,无须支付非现金交易的利息。”“选择最低还款额方式或超过发卡银行批准的信用额度用卡时,不再享受免息还款期待遇,应当支付未偿还部分自银行记账日起,按规定利率计算的透支利息。”贷记卡持卡人支取现金,不享受免息还款期和最低还款额待遇,应当支付现金交易额自银行记账日起,按规定利率计算的透支利息。“发卡银行对贷记卡持卡人未偿还最低还款额和超信用额度用卡的行为,应当分别按最低还款额未还部分、超过信用额度部分的5%收取滞纳金和超限费。”贷记卡透支按月记收复利,透支利率为日利率万分之五,并根据中国人民银行的此项利率调整而调整。

对于透支利息、超限费、年费的收取,目前银行在具体执行时存在较大差别。这一方面可能源于文字理解上的差别,也有可能是部分银行并未严格按规定执行。对于消费者而言,在开办信用卡时,要货比三家,挑个有利于自己的银行。 超限费有的暂免有的不免

银行卡业务管理办法规定:“发卡银行对贷记卡持卡人未偿还最低还款额和超信用额度用卡的行为,应当分别按最低还款额未还部分、超过信用额度部分的5%收取滞纳金和超限费。”【信用卡怎么看欠多少钱】

在一般情况下,信用卡的透支额是无法超过银行授予的信用额度上限的,因此也不存在超限费的收取。

不过,如果当月透支额度已经达到最高上限,而由于信用卡的一些收费项目或者透支利息等,产生了新的费用,信用卡的应付款就可能超过银行授予的信用额度,从而产生超限费。

例如,因停止还款而背上巨债的关老伯,其10月18835.66元的收费中,便有7988.85元来自超限费,事实上,其20万元的巨债中,超限费应达数万元。

不过,超限费的产生并不来自客户的直接透支。目前一些银行也对超限费采取了“暂免”的政策,如建行明确规定,持卡人累计未还款金额超过核定的信用额度时按超限部分的5%收取超限费,不过暂时免收。

说到这里,或许你对信用卡还款的各项费用都有了一定的了解。但这些并不足以让你高枕无忧,因为还存在其他你所不知的还款误区。小编特地整理了一下信用卡还款可能存在的其他误区,让你对信用卡有个更深的了解。

误区一:信用卡自动扣款日=最后还款日

案例:肖先生是某全国性商业银行的用户,拥有其借记卡及信用卡,并办理了关联自动还款的业务。上个月,肖先生在最后还款日发现,借记卡中余额不够足额还款,于是在下班后赶紧通过网上银行从其他银行卡转账至借记卡。肖先生心想还款应该没问题了,哪知这个月的账单显示,上个月他并未全额还款,且被扣了罚息和滞纳金,还影响了他的信用记录。

把借记卡与信用卡绑定自动关联还款并非就能高枕无忧。各家银行对信用卡自动还款的划账时间并不一致,有的甚至会“暗地里”提前几天,有的会提前几小时,不知情的用户因此纷纷“挨罚”。

某全国性商业银行:最后还款日下午5时划账

某银行网站有这样的信息:关联自动还款业务要求用户在账单提示的到期还款日前,查看账户余额是否足够,若账户余额不足时,则会将账户余额扣至”0″元,其余部分不再另行补扣,用户需自行还款入信用卡账号。而肖先生明明在最后还款日当日往借记卡中存入了足额的现金,为何还未能成功足额还款呢?【信用卡怎么看欠多少钱】

据该行客服介绍,和在ATM或柜台还欠款不同,对于通过关联账户偿还欠款,银行的自动扣款时间往往要早一些。【信用卡怎么看欠多少钱】【信用卡怎么看欠多少钱】

客服称,如果是通过ATM或柜台办理还款,那么划账结算的最后时点是当天24时,但若是关联自动还款的话,由于系统结算的要求,往往在最后还款日的下午5时就划账。因此,虽然肖先生在最后还款日当日往借记卡中存入了足额的现金,但由于超过了下午5时,未能自动还款成功,银行便以其未全额还款而收取了罚息。【信用卡怎么看欠多少钱】

某股份制商业银行:可能提前2~3天自动扣款

另一家股份制商业银行信用卡中心客服表示,由于”银行系统进行批处理的时间不一定”,信用卡自动还款的划账时间也就难以预测,而在最后还款日当天存入借记卡肯定会还款不成功的。

客服建议,使用自动还款的用户最好提前查看自己账户余额是否足够,并在最后还款日之前2天至3天存入足额资金,否则极有可能导致自动还款失败。

这意味着,对于使用自动还款服务的客户来说,银行实际上已经”偷偷地”将最后还款日提前了2天至3天,而客户并未被明确告知,因此纷纷”挨罚”。 更糟糕的是,按照该股份制银行的规定,如果信用卡自动还款的关联账户中现金不够,就会出现分文未还的记录。客服称,即使是差1分钱,也不会扣款,只有关联账户中有足额资金,才会实现成功扣款。

此外,某国有商业大银行的客服也表示,在设置自动还款时,虽然划账时间也可进行约定,但在约定当天存入仍然可能导致还款不成功,用户最好在约定时间的前一天保证关联账户中有足额资金。

误区二:“最低还款”不影响信用额度

李乐蒙

朋友阿立很早以前就申办了信用卡,可直到现在,他的透支额度还是可怜的3000元,这点透支额度经常让阿立将卡刷爆,虽然他主动跟银行申请了多次,可信用额度就是不见调高,粗心的阿立也始终没有追问为什么。

就在上个月,阿立和老婆决定买入一套近郊面积约120平方米的房子,前去银行申请优惠利率贷款,竟然被拒绝了。银行信贷经理告诉阿立,在查阅了阿立的资信记录后发现一些问题,导致阿立不能享受优惠利率,甚至连申请贷款的可能性也很低。

究竟有什么问题?是不是因为阿立夫妇名下原本已有一套房子呢?但是那套房子的面积只有40多平方米,按规定这次买房属于改善型自住购房,完全有资格享受7折优惠购房利率啊!信贷经理跟阿立解释,问题其实并非出自这里,而是他的信用卡消费记录。

“我每个月都按时还款的呀?怎么会有问题,是不是搞错了?”阿立很惊讶。银行信贷经理接着解释,消费记录并没有阿立逾期的记录,但是记录表明,阿立每期都是选择按“最低还款额”方式还款,尽管这不会影响到阿立的个人资信,但每个月剩余的透支款是需要支付利息的,几年下来,这笔透支利息已经不是一个小数目了。

“这个你们倒放心,我肯定会还清的”,阿立不以为然。但是信贷经理却很严肃,根本没通融余地,直接告诉阿立,像他这种选择“最低还款额”的持卡人,银行一般会认为他们的还款能力较差,想要申请金额较大的商业房贷,难度就更大了。 最后阿立没办法,还是打电话给信用卡中心,要求更改还款方式。这时他才弄明白,为什么刷卡多年,他的信用额度始终不涨,就连公司刚工作的小朋友的透支额度都比他高的原因了。原来他选择的是“最低还款”方式。

“‘最低还款额’难道不是银行定下的还款方式吗?持卡人选这种还款方式难道有错吗?”阿立质疑。他觉得,银行单凭“最低还款”的还款方式,来判断一个

人的还贷能力,未免太武断,如果这样,为什么银行还要设立这样的还款方式让持卡人来选呢?

“银行不是总说,像我这样每年都给他们贡献很多利息收入的持卡人,是他们的优质客户吗?”他感觉自己好像掉进了银行的“圈套”。

误区三:签名卡被盗刷可以不还款

一直以来,信用卡持卡人以为,凭签名消费的卡如被盗刷,能证明不是持卡人本人签名的,就不用承担这笔盗刷资金的风险。事实并非如此,这笔被盗刷的资金,很可能是持卡人自己承担风险。这与银行当初的宣传相悖的结论,遭到持卡人的质疑。

签名卡被盗刷也要还款

杭州上城法院日前审理的案件引起持卡人的注意。朱先生发现,信用卡账单中3笔交易并非自己消费,他拒付这3笔钱,却发现银行因此将自己列入征信记录黑名单。一气之下他将银行告上法庭。经调解,朱先生同意先偿还4939元欠款,银行不追加滞纳金和罚息,并帮他申请取消不良信用记录。其余由朱先生与商家协商解决。代理人认为,商家只能行使表面检查的义务,况且也没证据可证明,该消费是否是原告授权消费。

该案结果使信用卡消费安全问题再次遭到质疑。前些年不少市民担心,信用卡凭签名消费易被盗刷,但支持凭签名消费的银行在宣传推广时,给人感觉是:凭密码若在挂失前被盗刷,持卡人风险自担;而选择凭签名消费的卡被盗刷,如能证明不是持卡人本人签名的,则由银行或商户负责赔偿。但事实并非如此,通过此案结果及记者调查发现,对于凭签名消费的信用卡被盗刷,除了提供失卡保障的银行,多数银行都表示,银行只负责协助持卡人跟商户协商,如果商户拒绝赔偿,这笔被盗刷的资金还是由持卡人自己承担。

是否有失卡保障结果不同

多家银行信用卡中心都表示,持卡人发现卡丢失或卡资金被盗用时,最好先向银行挂失,挂失生效后持卡人不再承担挂失卡因伪冒、盗用产生的损失。不同的是,若挂失前被盗刷,持卡人将面临不同命运。如果有失卡保障,银行核实并通过保险公司进行理赔,被盗刷资金由保险公司承担。各银行挂失时限不同。多数银行是失卡48小时内保障,少数银行则为失卡72小时内保障。目前提供失卡保障的有交行、招行、广发、光大、华夏、北京、平安、东亚中国等。

对没有提供失卡保障且凭签名消费的信用卡,在挂失前被盗刷,大部分银行要求持卡人填写相关资料自行报案,银行协助持卡人与商户交涉解决资金损失问题。但银行同时强调,如果交涉不成功,这笔损失应由持卡人承担。目前工行、农行、中行、建行、浦发、中信、民生和深发展等银行没有提供失卡保障。 失卡保障并非万无一失

信用卡逾期1天和90天,欠1分和欠1万,有啥不同

信用卡怎么看欠多少钱(二)

信用卡逾期1天和90天,欠1分和欠1万,有啥不同?

申请过信用卡或贷款的人都知道,逾期情况严重很容易被拒,逾期情况较轻则容易申请成功。那么怎么算严重怎么算轻呢?这个问题换一个角度来问,就是逾期1天和90天,欠1分和欠1万,有啥不同?

前方高能,注意拿小本本儿做笔记啊!我们将从三个角度为你阐述一下这个问题。

央行怎么看?【信用卡怎么看欠多少钱】

Just don’t care !

你只要是欠了,只要是晚了,一分也好一天也好,妥妥记你逾期。人家不关心内容,人家只是逾期的记录者。

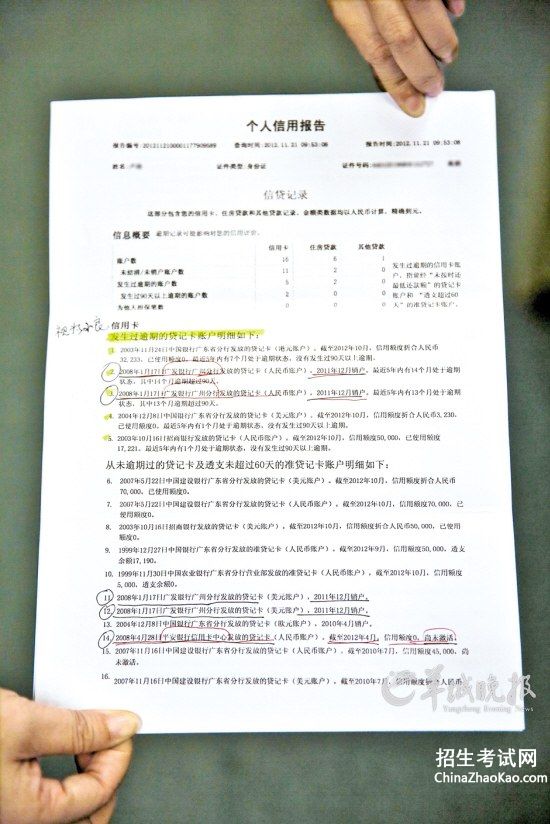

个人信用报告是一个客观记录,不管是逾期1天还是逾期 90 天,都会如实体现在个人信用报告中。

但是他会做标记,1-30天标为1,31-60天为2,依次递推,180天是6;个人信用报告对此不作信用评价,只是如实的记载。

个人信用报告中不会出现“良或不良”的批注,不会区分“善意或恶意”欠款,征信系统没有“黑名单”一说,中国人民银行征信中心出具的个人信用报告是对 个人过去信用行为的客观记录,并不对个人的信用好坏进行定性的判断。 商业银行怎么看?

如果说央行是答卷的人,商业银行就是批卷的人。所有的带有情绪色彩的判断与评价,其实都是商业银行搞出来的。要是你的信用报告上满满的都是逾期记录,他就会判定为信用恶劣;欠款很高,就会判定为恶意欠款。而这些衍生出来的情绪和态度,就会瞬间把你的信用卡、贷款申请表变成一坨屎。

这里礼德财富有个小tip:

如果欠款金额非常小,比如1块2块,或者几十块,银行一般不会认为你是恶意欠款,他们会理解成是持卡人还款时的疏漏,即非恶意、马虎大意造成的欠款。这样的逾期记录,其实完全能求得银行的原谅,由他们出具一份类似于“非恶意欠款说明”的陈情书,上报央行,然后撤掉你的逾期记录。

从个人的角度怎么看?【信用卡怎么看欠多少钱】

你看什么看?!不管是一天还是一分,你就不该欠钱不还!能耐的你啊,还欠钱!到买房买车贷款的时候再哭,那可就来不及啦~投资理财有疑问,就上礼德财富(

信用卡还款误区多 看看银行高利息如何计算

信用卡怎么看欠多少钱(三)【信用卡怎么看欠多少钱】

信用卡还款误区多 看看银行高利息如何计算

信用卡已经与我们的生活息息相关,相信大多数人都有信用卡透支的经历,而且也在规定的期限内将欠款还清。但若没按时还会怎么样呢?这绝不仅仅是加罚一点罚金的问题,而是有可能酿成大灾难。近日广州日报报道称,61岁的关老伯2年前信用卡透支2万元,因无力还款,利滚利,如今滚到了20多万元。 怎么会有如此高的利息呢,现在来看看该银行的计息方式:

透支利息1.5%+滞纳金5%+超限费5%=债务每月递增11.5%

该银行规定:持卡人在到期还款日前未全额还款,“应支付透支款自银行记账日起至还款到账日的透支利息”,日利率为万分之五;透支利息“按月计收复利”。按每月30天计算,透支利息为每月1.5%。此外,持卡人未还最低还款额时,对最低还款额未还部分,还应按月支付5%的滞纳金。持卡人超过信用额度使用时,对超过信用额度部分,应按月支付5%的超限费,且不享受最低还款额待遇。也就是说,在停止还款的情况下,这三项费用加起来,关老伯每月支付的费用高达11.5%,而且每月计复利。

也就是说,每月的欠款支付利息高达11.5%,想想的确可怕,这远远超过了一般人工资的增长速度。如果按此涨下去,一般收入水平的人恐怕是越来越换不清了。 为了谨防陷入信用卡还款误区,有必要好好了解下到底都有哪些你所不知的误区,让你在还款前未雨绸缪,防患于未然。此外也应懂得一些还款的方式和技巧,让你在还款的时候更能游刃有余,让信用卡为你的生活带来更多的便利。 首先分析一下不同银行的透支利息计算方式:

透支利息有的按全额算有的按部分算

对于透支利息,真正实行起来,不同银行规定却千差万别。目前,大部分银行的协议规定,持卡人在约定还款日未全额还款的,应支付“透支款”自银行记账日起至还款到账日的透支利息。

如中信银行、建行便如此规定。不过,也有银行规定,部分还款的,只对未清偿部分计付透支利息,如工行的信用卡章程规定:按照最低还款额规定还款的,发卡机构只对“未清偿部分”计收从银行记账日起至还款日止的透支利息。 是“透支款”还是“未清偿部分”,一词之差,利息却可相差上万倍。假设某人的账单日是每月的15日,还款日是每月的5日,今年8月20日,他刷卡消费了约5万元,还款日10月5日前,他往还款账户里存了5万元,以为已经全额还款,可事后查账单后才发现,由于记错还款额,少还了0.8元。

如果按照“透支款”计付透支利息,则银行将在11月5日的还款日对他计收两笔共1142元的利息。其中一部分为50000.8元的消费总额在8月20日到10月【信用卡怎么看欠多少钱】

5日原本应属免息期间的透支利息,另一部分为该透支利息和0.8元欠款在10月5日到今年1月5日之间的透支利息和本金。

如果他的信用卡是工行的卡,则只需支付0.8元未还款在45天里的透支利息,和该部分透支利息及0.8元本金在其后30天里的透支利息,两部分相加,总计不过2分钱。

此外,不同银行对于透支利息的计付方式也有很大差别,如建行、工行等大部分银行规定,透支利息按月计收复利,农行则规定,透支利息按月计收取单利。 10%左右的月息是银行普遍采用的办法

在停止还款的情况下,高达10%左右的月息是目前银行普遍采用的办法,也基本符合监管部门的有关规定。根据1999年国务院发布的《银行卡业务管理办法》,作为信用卡的持卡人,“在到期还款日前偿还所使用全部银行款项即可享受免息还款期待遇,无须支付非现金交易的利息。”“选择最低还款额方式或超过发卡银行批准的信用额度用卡时,不再享受免息还款期待遇,应当支付未偿还部分自银行记账日起,按规定利率计算的透支利息。”贷记卡持卡人支取现金,不享受免息还款期和最低还款额待遇,应当支付现金交易额自银行记账日起,按规定利率计算的透支利息。“发卡银行对贷记卡持卡人未偿还最低还款额和超信用额度用卡的行为,应当分别按最低还款额未还部分、超过信用额度部分的5%收取滞纳金和超限费。”贷记卡透支按月记收复利,透支利率为日利率万分之五,并根据中国人民银行的此项利率调整而调整。

对于透支利息、超限费、年费的收取,目前银行在具体执行时存在较大差别。这一方面可能源于文字理解上的差别,也有可能是部分银行并未严格按规定执行。对于消费者而言,在开办信用卡时,要货比三家,挑个有利于自己的银行。 超限费有的暂免有的不免

银行卡业务管理办法规定:“发卡银行对贷记卡持卡人未偿还最低还款额和超信用额度用卡的行为,应当分别按最低还款额未还部分、超过信用额度部分的5%收取滞纳金和超限费。”

在一般情况下,信用卡的透支额是无法超过银行授予的信用额度上限的,因此也不存在超限费的收取。

不过,如果当月透支额度已经达到最高上限,而由于信用卡的一些收费项目或者透支利息等,产生了新的费用,信用卡的应付款就可能超过银行授予的信用额度,从而产生超限费。

例如,因停止还款而背上巨债的关老伯,其10月18835.66元的收费中,便有7988.85元来自超限费,事实上,其20万元的巨债中,超限费应达数万元。

不过,超限费的产生并不来自客户的直接透支。目前一些银行也对超限费采取了“暂免”的政策,如建行明确规定,持卡人累计未还款金额超过核定的信用额度时按超限部分的5%收取超限费,不过暂时免收。

说到这里,或许你对信用卡还款的各项费用都有了一定的了解。但这些并不足以让你高枕无忧,因为还存在其他你所不知的还款误区。小编特地整理了一下信用卡还款可能存在的其他误区,让你对信用卡有个更深的了解。

误区一:信用卡自动扣款日=最后还款日

案例:肖先生是某全国性商业银行的用户,拥有其借记卡及信用卡,并办理了关联自动还款的业务。上个月,肖先生在最后还款日发现,借记卡中余额不够足额还款,于是在下班后赶紧通过网上银行从其他银行卡转账至借记卡。肖先生心想还款应该没问题了,哪知这个月的账单显示,上个月他并未全额还款,且被扣了罚息和滞纳金,还影响了他的信用记录。

把借记卡与信用卡绑定自动关联还款并非就能高枕无忧。各家银行对信用卡自动还款的划账时间并不一致,有的甚至会“暗地里”提前几天,有的会提前几小时,不知情的用户因此纷纷“挨罚”。

某全国性商业银行:最后还款日下午5时划账

某银行网站有这样的信息:关联自动还款业务要求用户在账单提示的到期还款日前,查看账户余额是否足够,若账户余额不足时,则会将账户余额扣至”0″元,其余部分不再另行补扣,用户需自行还款入信用卡账号。而肖先生明明在最后还款日当日往借记卡中存入了足额的现金,为何还未能成功足额还款呢?

据该行客服介绍,和在ATM或柜台还欠款不同,对于通过关联账户偿还欠款,银行的自动扣款时间往往要早一些。

客服称,如果是通过ATM或柜台办理还款,那么划账结算的最后时点是当天24时,但若是关联自动还款的话,由于系统结算的要求,往往在最后还款日的下午5时就划账。因此,虽然肖先生在最后还款日当日往借记卡中存入了足额的现金,但由于超过了下午5时,未能自动还款成功,银行便以其未全额还款而收取了罚息。

某股份制商业银行:可能提前2~3天自动扣款

另一家股份制商业银行信用卡中心客服表示,由于”银行系统进行批处理的时间不一定”,信用卡自动还款的划账时间也就难以预测,而在最后还款日当天存入借记卡肯定会还款不成功的。

客服建议,使用自动还款的用户最好提前查看自己账户余额是否足够,并在最后还款日之前2天至3天存入足额资金,否则极有可能导致自动还款失败。【信用卡怎么看欠多少钱】

这意味着,对于使用自动还款服务的客户来说,银行实际上已经”偷偷地”将最后还款日提前了2天至3天,而客户并未被明确告知,因此纷纷”挨罚”。 更糟糕的是,按照该股份制银行的规定,如果信用卡自动还款的关联账户中现金不够,就会出现分文未还的记录。客服称,即使是差1分钱,也不会扣款,只有关联账户中有足额资金,才会实现成功扣款。

此外,某国有商业大银行的客服也表示,在设置自动还款时,虽然划账时间也可进行约定,但在约定当天存入仍然可能导致还款不成功,用户最好在约定时间的前一天保证关联账户中有足额资金。

误区二:“最低还款”不影响信用额度

李乐蒙

朋友阿立很早以前就申办了信用卡,可直到现在,他的透支额度还是可怜的3000元,这点透支额度经常让阿立将卡刷爆,虽然他主动跟银行申请了多次,可信用额度就是不见调高,粗心的阿立也始终没有追问为什么。

就在上个月,阿立和老婆决定买入一套近郊面积约120平方米的房子,前去银行申请优惠利率贷款,竟然被拒绝了。银行信贷经理告诉阿立,在查阅了阿立的资信记录后发现一些问题,导致阿立不能享受优惠利率,甚至连申请贷款的可能性也很低。

究竟有什么问题?是不是因为阿立夫妇名下原本已有一套房子呢?但是那套房子的面积只有40多平方米,按规定这次买房属于改善型自住购房,完全有资格享受7折优惠购房利率啊!信贷经理跟阿立解释,问题其实并非出自这里,而是他的信用卡消费记录。

“我每个月都按时还款的呀?怎么会有问题,是不是搞错了?”阿立很惊讶。银行信贷经理接着解释,消费记录并没有阿立逾期的记录,但是记录表明,阿立每期都是选择按“最低还款额”方式还款,尽管这不会影响到阿立的个人资信,但每个月剩余的透支款是需要支付利息的,几年下来,这笔透支利息已经不是一个小数目了。

“这个你们倒放心,我肯定会还清的”,阿立不以为然。但是信贷经理却很严肃,根本没通融余地,直接告诉阿立,像他这种选择“最低还款额”的持卡人,银行一般会认为他们的还款能力较差,想要申请金额较大的商业房贷,难度就更大了。 最后阿立没办法,还是打电话给信用卡中心,要求更改还款方式。这时他才弄明白,为什么刷卡多年,他的信用额度始终不涨,就连公司刚工作的小朋友的透支额度都比他高的原因了。原来他选择的是“最低还款”方式。

“‘最低还款额’难道不是银行定下的还款方式吗?持卡人选这种还款方式难道有错吗?”阿立质疑。他觉得,银行单凭“最低还款”的还款方式,来判断一个

人的还贷能力,未免太武断,如果这样,为什么银行还要设立这样的还款方式让持卡人来选呢?

“银行不是总说,像我这样每年都给他们贡献很多利息收入的持卡人,是他们的优质客户吗?”他感觉自己好像掉进了银行的“圈套”。

误区三:签名卡被盗刷可以不还款

一直以来,信用卡持卡人以为,凭签名消费的卡如被盗刷,能证明不是持卡人本人签名的,就不用承担这笔盗刷资金的风险。事实并非如此,这笔被盗刷的资金,很可能是持卡人自己承担风险。这与银行当初的宣传相悖的结论,遭到持卡人的质疑。

签名卡被盗刷也要还款

杭州上城法院日前审理的案件引起持卡人的注意。朱先生发现,信用卡账单中3笔交易并非自己消费,他拒付这3笔钱,却发现银行因此将自己列入征信记录黑名单。一气之下他将银行告上法庭。经调解,朱先生同意先偿还4939元欠款,银行不追加滞纳金和罚息,并帮他申请取消不良信用记录。其余由朱先生与商家协商解决。代理人认为,商家只能行使表面检查的义务,况且也没证据可证明,该消费是否是原告授权消费。

该案结果使信用卡消费安全问题再次遭到质疑。前些年不少市民担心,信用卡凭签名消费易被盗刷,但支持凭签名消费的银行在宣传推广时,给人感觉是:凭密码若在挂失前被盗刷,持卡人风险自担;而选择凭签名消费的卡被盗刷,如能证明不是持卡人本人签名的,则由银行或商户负责赔偿。但事实并非如此,通过此案结果及记者调查发现,对于凭签名消费的信用卡被盗刷,除了提供失卡保障的银行,多数银行都表示,银行只负责协助持卡人跟商户协商,如果商户拒绝赔偿,这笔被盗刷的资金还是由持卡人自己承担。

是否有失卡保障结果不同

多家银行信用卡中心都表示,持卡人发现卡丢失或卡资金被盗用时,最好先向银行挂失,挂失生效后持卡人不再承担挂失卡因伪冒、盗用产生的损失。不同的是,若挂失前被盗刷,持卡人将面临不同命运。如果有失卡保障,银行核实并通过保险公司进行理赔,被盗刷资金由保险公司承担。各银行挂失时限不同。多数银行是失卡48小时内保障,少数银行则为失卡72小时内保障。目前提供失卡保障的有交行、招行、广发、光大、华夏、北京、平安、东亚中国等。

对没有提供失卡保障且凭签名消费的信用卡,在挂失前被盗刷,大部分银行要求持卡人填写相关资料自行报案,银行协助持卡人与商户交涉解决资金损失问题。但银行同时强调,如果交涉不成功,这笔损失应由持卡人承担。目前工行、农行、中行、建行、浦发、中信、民生和深发展等银行没有提供失卡保障。 失卡保障并非万无一失

怎么看信用卡欠多少钱我的账单欠了多少钱

信用卡怎么看欠多少钱(四)

找高手:信用卡还款多了怎么办

信用卡怎么看欠多少钱(五)

2。去柜台还款拿着信用卡就行了,不用手续费,手续费只有你在信用卡里提现的时候才会收取,而且很高,提问者评价 xiexie